「土地が値上がりしても損?」

~価値の変動と「機会費用」で不動産投資を考える~

今回の寄稿では不動産金融に関する専門家として、日経新聞の「経済教室」等でも取り上げられた実績をお持ちの吉田二郎氏(ペンシルベニア州立大学准教授)に解説いただきました。

テーマは「土地が値上がりしても損をするかも?」。

一般的に投資する不動産を検討する際、地価が高く安定している地域の不動産であれば安心できると考えられています。

しかし吉田氏によれば、「都心で立地が良い地域でも、投資した不動産の価値が低下し、損をする可能性がある」そうです。

- そもそも不動産の価値とは何なのか

- 自分の不動産の価値はどうやってわかる?

- 不動産投資で得をするにはどうすれば?

などの疑問に答えてくださいました。

多額の投資を行うからこそ、計算やリサーチを経て客観的な視点で判断することが重要です。

ぜひこの記事で損をしないための知識を獲得してみてください。

よしだ じろう

吉田 二郎氏

ペンシルベニア州立大学 准教授

東京大学、カリフォルニア大学バークレー校で教鞭をとったのち、現職。

現在、東京大学招聘准教授、コロンビア・ビジネススクール研究員などを兼務。

不動産金融、特に不動産価格の変化や環境不動産などを研究。

その成果はウオールストリート・ジャーナル、ニューヨーク・タイムズ、日本経済新聞等で紹介されている。

フルブライト奨学生(2002-2004年)、MIT修士、カリフォルニア大学博士。

前提として地価と不動産価格は異なる

日本では地価が公式な不動産価格の統計に使われるので、不動産価格と地価を混同している人も多いと思います。

あるいは、建物にはどうせ価値がないと思い込んでいる方もおられるでしょう。

その結果、これから不動産を買うなら

- 郊外の不便な場所はだめ

- 都心の駅から近い場所がよい

というような議論をよく耳にします。

もちろん、買った不動産の土地が値下がりするよりは値上がりしたほうがよいに決まっています。

でも“近所の公示地価は上昇しているのに自分の不動産価値は下がってしまう”ということだってあるのです。

毎年3月に、新しい「公示地価」が新聞や雑誌に掲載されると、最も価格の高い商業地や上昇率・下落率のランキングなどが話題に上ります。

ちなみに、2019年で最も価格の高かった商業地・住宅地は以下の通りです。

- 商業地:東京都銀座4丁目の山野楽器銀座本店…5,720万円/㎡

- 住宅地:東京都港区赤坂1丁目…4,340万円/㎡

上昇率が最も大きかったのは北海道倶知安町にある商業地で+58.8%でした。

▼地価に関して詳しく知りたい方はこちら

→【土地評価額(土地価格)5種類"超"まとめ】地価の調べ方が要望別でわかる!

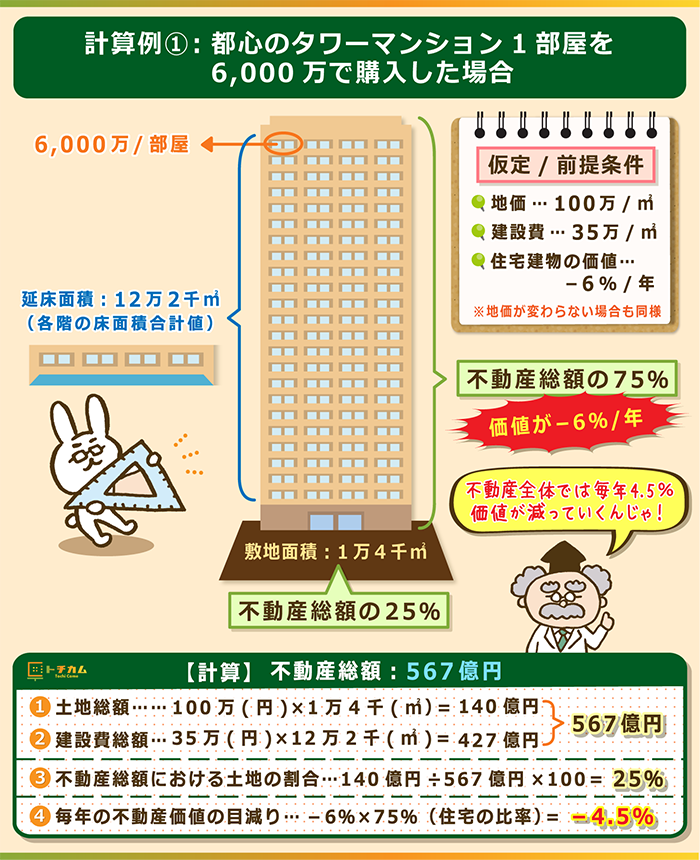

ケーススタディー①都心のタワーマンション

実質土地への投資金額は「全体の1/4」

たとえば、都心の駅から近い場所にはなかなか一軒家はないので52階建てのタワーマンションの一部屋を6千万円で買ったとしましょう。

その6千万円の中で土地が占める割合はどのくらいでしょうか?

あるマンション開発の例に基づいて

- 延床面積…12万2千㎡

- 敷地面積…1万4千㎡

としましょう。

敷地の面積は床面積の11%程度しかないことが分かります。

ただ土地の値段が建物の建設費より高いので、価値でみると土地の比率がすこし高くなります。

仮に地価を㎡あたり100万円、建設費を㎡あたり35万円とすると

- 土地の総額…140億円

- 建物の建設費…427億円

となり、不動産の総額567億円のうち土地の比率は25%となります。

区分所有で都心の土地に投資したつもりでも、実際には支払った金額の1/4しか土地に投資していないのです。

建物は経年減価する。特に日本の建築物の減価は早い

そして3/4を占める建物は年を経るごとに価値が下がります。

特に、日本の建築物の減価は他の国に比べて圧倒的に速いのです。

私の推計では、住宅建物は年間6%程度価値が下がります。

この建物の価値下落は、税制や会計制度で決まっている減価償却ではなく経済的な価値の低下です。

建物の価値が低下するのは、物理的に劣化するためだけではありません。

物理的には劣化していなくても、世の中の技術進歩のせいで新しい建物に比べて古い建物の性能が見劣りするようになるのも理由です。

例えば「建築基準法の耐震基準」は新しい技術にもとづいて時折見直されますから、今の技術基準に合わない昔の建物は低く評価されます。

もう一つの理由は、人々の好みの変化です。

50年前に人々があこがれていた住宅のスタイルは、今にしてみるとそれほど魅力的ではありません。

この場合にも価値が低下します。

タワマン全体の不動産価値は毎年4.5%低下する

全体の3/4の構成要素が年間6%目減りすると、地価が変わらなくても不動産全体の価値が4.5%減ります(6%×3/4)。

もし同じ比率で建物の価値が減り続けると、5年後には当初の不動産価値の20%が失われることになります。

データ分析すると、地価が変わらない場合のマンションの価値の変化は実際この位です。

都心の良い場所を選んだので、地価が期待通り値上がりしたとしましょう。

それでも地価上昇が十分大きくなければ、5年後の不動産価値は下がってしまいます。

評価損がでないようにするには、地価はどのくらい上昇しないとならないでしょうか?

1/4の土地要素で建物の値下がりを補うためには、

- 毎年13%程度の地価上昇をキープ

- 5年後に当初の地価の1.8 倍程度

になっていなくては評価損が出てしまいます。

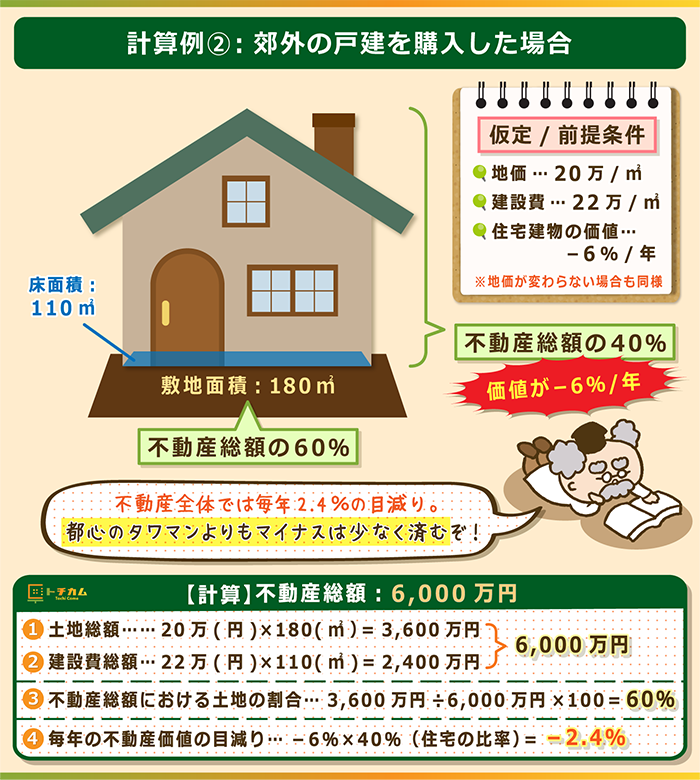

ケーススタディー②郊外の戸建

もし郊外の一戸建を買ったらどうでしょうか?

- 床面積…110㎡

- 敷地面積…180㎡

の物件では、敷地は床面積の1.6倍になります。

郊外の地価は低いので㎡あたり20万円、戸建の建設単価を㎡あたり22万円とすると

- 土地の総額…3,600万円

- 建物の建設費…2,400万円

で、総額6,000万円のうち土地の比率は60%となります。

40%相当の建物の価値が6%減った場合、地価が変わらないとすると住宅の価値は2.4%減ります(6%×40%)。

建物の価値が同じ比率で減り続けると5年後には11%の価値が失われますが、都心のマンションに比べると穏やかです。

郊外で地価が毎年3%ほど上昇すれば、戸建住宅の評価損がでないで済みます。

ただ郊外では地価はなかなか上昇しないかもしれません。

それでも、毎年3%程度の地価下落であれば、都心で地価が変わらない場合と同じ価格変化(5年間で20%減)となります。

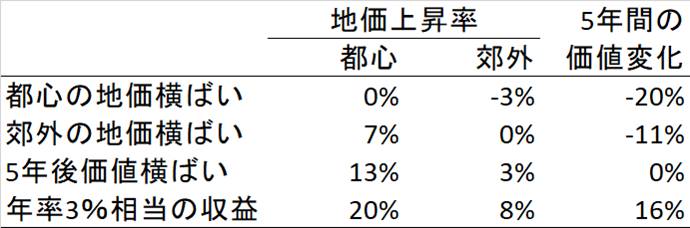

次の表は、都心のマンションと郊外の戸建住宅で5年後の価値が同じになる条件をまとめたものです。

仮定:土地の比率は都心のマンションで25%、郊外の戸建てで60%。建物部分の価値下落は年6%。不動産取引の費用は考慮しない。

仮定:土地の比率は都心のマンションで25%、郊外の戸建てで60%。建物部分の価値下落は年6%。不動産取引の費用は考慮しない。

「機会費用」で不動産投資の利益を考えることが重要

得をするとか損をするというのは、そもそもどういうことでしょうか?

上の例では、評価損が出ない場合を見ました。

評価損が出ないということは“買ったときから価格が変わらない”ということです。

もし個人でも会社のように会計決算をすれば、この場合確かに損は出ません。

でもそれだけでは損をしていないとは言えないのです。

経済学で機会費用という考えがあります。

不動産投資の例でいえば、同じ6千万円の資金を別な投資に向けていればどのくらいの利益が得られていたか考えます。

その得られていたはずなのに得られなかった利益を「不動産投資の機会費用」と呼びます。

不動産の収益が機会費用を上回って初めて得をしたと言えるのです。

たとえて言うなら、マラソンのタイムを縮めるために練習を重ねて実際にタイムが向上したとします。

しかし他のランナーのタイムの方が大きく向上していれば、結局はレースに勝てないようなものです。

「高リスク資産=不動産」こそ機会費用で慎重に検討するべき

別な投資とはどの様なものでしょうか?

預貯金でしょうか、定期預金でしょうか、国債投資でしょうか?

今の経済環境では、これらのどの資産に投資してもほとんど収益は得られません。

そこで“機会費用は考えなくてよい“”と考える人もいますが、残念ながらこれは間違っています。

- 預貯金

- 定期預金

- 国債

はどれもほぼリスクのない資産です。

不動産のように「値下がりや値上がりが読みづらい」「収益が確定していない」資産はリスクが高い資産です。

リスクのある資産に投資をする場合には、その分高い収益が平均で見込めないと投資する意味がありません。

不動産投資の機会費用は、不動産と同じリスクの大きさの資産に投資した場合の平均的な収益になります。

損をしないために必要な地価上昇を考慮しよう

仮に、不動産と同じ程度のリスクのある資産に投資すると平均的に年3%の収益が見込まれると仮定しましょう(すこし低めですが)。

上の表の一番下の行が、値上がりだけで年3%の機会費用を補うのに必要な地価上昇率を表しています。

(※第三章「シミュレーション:⑵郊外の戸建」文末の表を参照。)

5年で16%値上がりする必要があるので、地価上昇は

- 都心のマンション…年20%

- 郊外の戸建…年8%

必要になります。

これでもぎりぎり損しないだけですし、計算には仲介手数料などの費用は考慮していません。

都心の地価は上昇しても、得をするのはなかなか簡単ではないのです。

今回の話では、純粋な不動産投資を考えたので「そこに住むことのメリット」は考えに入れませんでした。

不動産に住みながら投資収益も狙うのであれば、その両方を考慮に入れなくてはなりません。

そのお話はまた次の機会にいたしましょう。

吉田 二郎 氏

ペンシルベニア州立大学 准教授

東京大学大学院 経済学研究科 招聘准教授

2009年7月より米国ペンシルベニア州立大学スミール経営学部(2016年7月よりテニュア付准教授)。

兼務として、2019年より東京大学大学院経済学研究科招聘准教授、米ホーマー・ホイト研究所ワイマール学院フェロー、2018年よりスペイン不動産金融経営研究所フェロー、2016年よりコロンビア・ビジネススクール研究員、2009年より財務省財務総合研究所研究員(2011年8月より上席客員研究員)、および2009年より日本住宅総合センター研究員。

それ以前には、東京大学大学院経済学研究科特任准教授、一橋大学経済研究所特任准教授、カリフォルニア大学バークレー校客員助教授、東京大学講師、日本政策投資銀行調査役、国土審議会専門委員、国土交通省研究会委員、産業構造審議会アドバイザーなどを歴任。

研究分野は不動産経済、金融経済、マクロ経済。特に、不動産価格と株価や生産性との関係、物価上昇率統計、不動産賃料指数、不動産価格の経年減価や予測可能性、リアルオプションやゲーム理論に基づく設備投資分析、賃貸借契約におけるオプションと賃料の期間構造、新しい住宅ローン契約、環境不動産などを研究。例えば、Credit Rationing, Income Exaggeration, and Adverse Selection in the Mortgage Market (2016, Journal of Finance)。またJournal of Political Economy, American Economic Reviewなど世界のトップ学術誌の査読者も務める。研究成果はWall Street Journal, New York Times, The Guardian, Freakonomics Radio, Bloomberg, Businessweek,日本経済新聞などで紹介されている。

フルブライト奨学生(2002-2004年)。UCバークレーのファイナンス博士総合試験で首席。全米不動産都市経済学会博士論文賞受賞(2007年)。東京大学工学部都市工学科学士、MIT不動産修士、UCバークレー経営学修士・博士。

スポンサーリンク