「駐車場経営では、どんな税金がいくらかかるの?」

「税金を少しでも安くする方法はあるの?」

このような方に向けて、当ページでは駐車場経営の税金について余すところなく解説します。

結論からいうと駐車場経営でかかる税金は以下4種類。

このうち節税できるのは所得税・事業税です。

| 税金 | 税率 | 節税 | |

|---|---|---|---|

| ①「土地・建物」にかかる | 固定資産税 | 1.4% | × |

| 都市計画税 | 0.3% | × | |

| ②償却資産(土地・建物以外の資産)にかかる | 償却資産税 | 1.4% | × |

| ③「売上」にかかる | 消費税 | 8% | × |

| ④「所得」にかかる | 所得税 | 5%~45% | ○ |

| 個人事業税 | 5% | ○ |

以下でご紹介している各税金の詳しい計算例を参考に、ご自身の税額を弾き出してみてください。

先人の失敗例をもとに、経営を成功させるためのポイントを紐解いています。

詳しくは本記事で解説しますが、駐車場経営の税金の計算・節税対策は複雑です。

もし自分で考えるのが面倒なら、税の知識に長けた専門家(税理士)に相談するのが1番てっとり早くてオススメ。

相談相手の税理士を探すなら、税理士ドットコムが便利です。

メールでカンタンな問い合わせをするだけで、

- お住まいの近くに事務所を構える税理士

- 駐車場経営の税金の知識に長けた税理士

を無料で紹介してもらえます。

\駐車場経営の税金に強い税理士を探すなら/

※お問い合わせは1分程度でカンタンにできます。

Contents [hide]

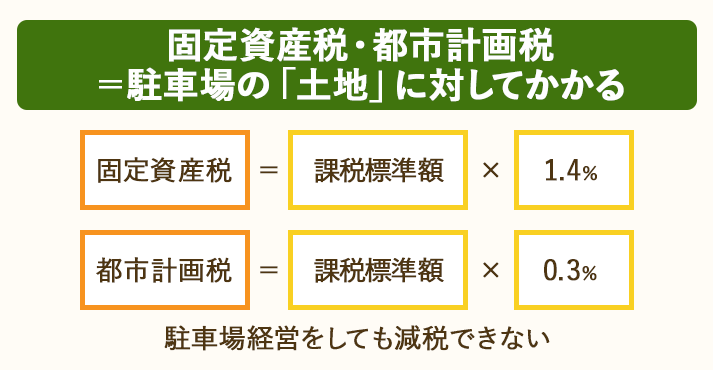

【駐車場経営の税金①】「土地」に対してかかる=固定資産税・都市計画税

駐車場経営している土地にかかる固定資産税は更地と同じ額(税率:1.4%)。

都市部(市街化区域 ※1)では都市計画税(税率:0.3%)もプラスされます。

(※1)市区町村の「都市計画課」、または役所HPで確認できる。

【計算式】固定資産税・都市計画税固定資産税=課税標準額(※2)×税率1.4%

都市計画税=課税標準額×税率0.3%

(※2)土地・家屋の固定資産税を決めるとき、もとになる金額。市区町村(東京は都)が決める。

- 申告:不要(納付書が送付される)

- 納付タイミング:4期に分けて納付

⇒4月(東京23区:6月・23区外:5月)、7月(東京23区:9月)、12月、2月

(関連記事:固定資産税の基礎知識を確認)

<固定資産税・都市計画税の計算例>900㎡・収容台数45台=合計153万円

<前提条件>

■面積:900㎡(収容台数:45台)

■課税標準額:10万円/㎡

<課税標準額>=9,000万円

土地面積×課税標準額(/㎡)

=900㎡×10万円

=9,000万円

<固定資産税>=126万円

課税標準額×税率

=9,000万×0.14

=126万円

<都市計画税>=27万円

課税標準額×税率

=9,000万×0.03

=27万円

<合計>=153万円

固定資産税+都市計画税

126万+27万=153万円

(参考:駐車場の固定資産税はいくら?計算方法を4つのケーススタディで学ぶ)

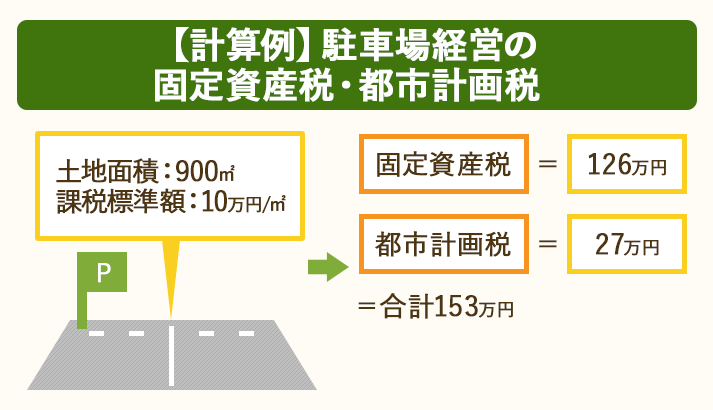

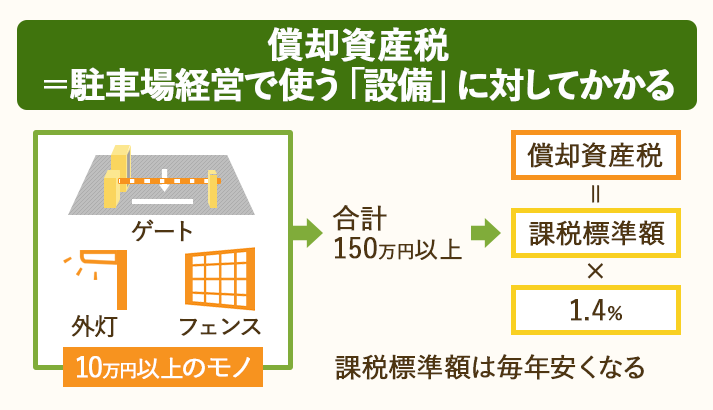

【駐車場経営の税金②】「駐車場設備」に対してかかる=償却資産税

- 駐車機器

- 舗装

- 外灯・フェンス

など、駐車場経営で使う「土地以外の10万円以上のモノ=償却資産」には、償却資産税(税率:1.4%)がかかります。

実際に税金がかかるのは、課税標準額の合計が150万円以上のときです。

【計算式】償却資産税償却資産税=課税標準額(※3)×税率1.4%

(※3)課税標準額=年によって変わる=取得費用の7~8割(概算)

- 1年目:取得額×{1-(償却率(※1)÷2)}

- 2年目以降:前年の課税標準額×(1-償却率)

- 申告:1月31日までに、市町村都の税事務所に申告

- 納付タイミング:4期に分けて納付

⇒4月(東京23区:6月・23区外:5月)、7月(東京23区:9月)、12月、2月

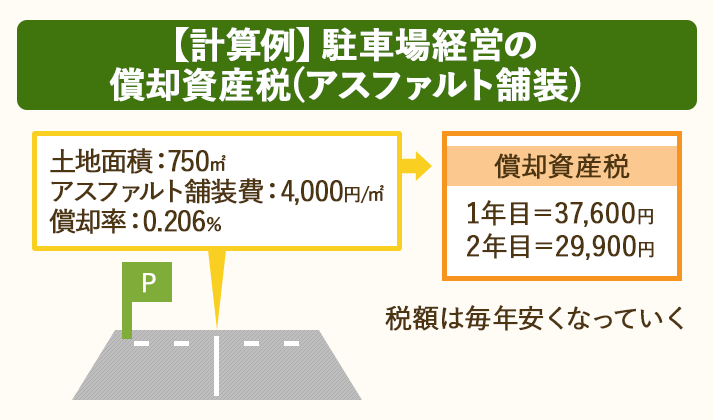

<償却資産税の計算例>土地面積750㎡・収容台数37台・アスファルト舗装=37,600円

<前提条件>

■アスファルト舗装:4,000円/㎡

■土地面積:750㎡(収容台数:37台)

■償却率:0.206

<償却資産税(1年目)>=3万7,600円

■課税標準額=取得価額×{1-(償却率÷2)}

=300万円×{1-(0.206÷2)}=269万1,000

=269万1,000円

■税額

=課税標準額×0.014

=269万1,000円×1.4%

=3万7,674円⇒3万7,600円(100円未満は切り捨て)

<償却資産税(2年目)>=2万9,900円

※3年目以降も同じ方法で税額を計算します。

■課税標準額=1年目の償却資産税評価額×(1-償却率)

=269万1,000円×(1-0.206)

=213万6,654円

⇒213万6,000円(1,000円未満は切り捨て)

■税額=課税標準額×0.014

=213万6,000円×1.4%

=2万9,904円⇒2万9,900円(100円未満は切り捨て)

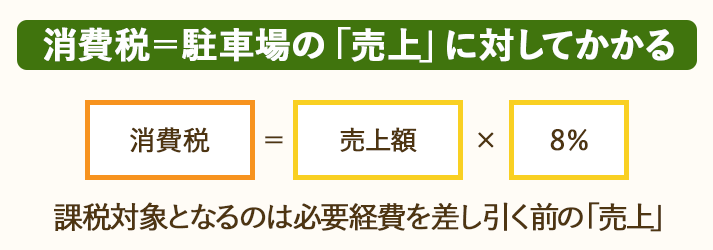

【駐車場経営の税金③】「売上」に対してかかる=消費税

駐車場経営から得られた「売上」に対してかかるのが消費税(税率:8%)です。

【計算式】消費税消費税=売上額×税率8%(※1)

(※1)税率=2018年4月時点。

- 申告:3月31日までに、税務署に申告

- 納付タイミング:3月31日まで

なお、次の3つの駐車場は、消費税が非課税になります。

■消費税が非課税になる駐車場3つ

①土地整備をしていない駐車場(青空駐車場)

- 舗装(アスファルト・コンクリート)されていない

- 駐車機器がない

といったような、土地だけの駐車場経営(青空駐車場)を経営する場合、消費税は非課税です。

- 砂利・駐車マス

- フェンス

がある場合は、課税されます。

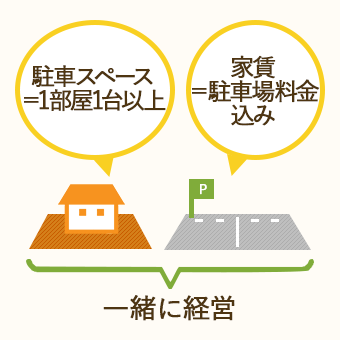

②賃貸アパートに付属している駐車場

「自分で経営している賃貸住宅」に付属している駐車場を経営するときは、消費税が非課税になります。

非課税になる条件は次の2つです。

- 1部屋あたり1台分以上の駐車スペースがある

- 「駐車場料金込み」で家賃を受け取っている

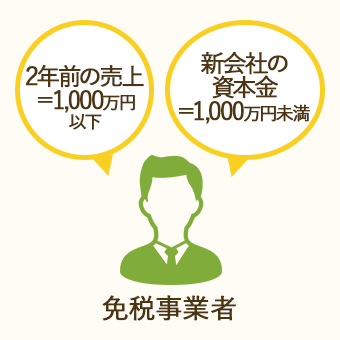

③免税事業者が経営している駐車場

次の条件を満たしている事業者(免税事業者)は、消費税が非課税になります。

- 2年前の売上が「1,000万円以下」

⇒その年の消費税が非課税になる - 資本金「1,000万円未満」の会社を設立

⇒設立から2年間が非課税になる

免税事業者とみなされたとしても、利用料金を「税別表記」するのはOKです。

<消費税の計算例>コインパーキング・10台・400円/h・稼働率30%=83万2,000円

<前提条件>

■駐車場の種類:コインパーキング

■料金:400円/h

■収容台数:10台

■営業時間:24時間

■休み:なし(30日×12か月営業)

■稼働率:30%

<売上>=1,040万円

■売上=料金×経営時間×収容台数×稼働日数×稼働率

=400円/h×24時間×10台×30日×12か月×0.3≒1,040万円

<消費税>=83万2,000円

■税額=売り上げ×税率

=1,040万円×0.08

=83万2,000円

【駐車場経営の税金④】「所得」に対してかかる=所得税・個人事業税

駐車場経営の「売上-経費-各種控除=所得」に対してかかるのが所得税・個人事業税。

個人事業税がかかるのは収容台数10台以上の駐車場で、規模が小さい場合は所得税がかかることになります。

【計算式】所得税・個人事業税■所得税=所得額×税率5~45%-所得控除

- 申告:3月15日までに、税務署に申告

- 納付タイミング:3月15日まで

■個人事業税=(所得額-事業主控除290万円)×税率5%

- 申告:3月15日までに、税務署に申告

- 納付タイミング:2期(8月・11月)にわけて納付

<所得税の計算例>月極駐車場・20台・稼働率100%=66万500円

<前提条件>

■土地面積:750㎡

■駐車場の種類:月極駐車場

<所得>=544万円

■売上

=収容台数×賃料×稼働率×12か月

=29,000×20台×1.0×12か月

=700万円

■経費

=固定資産税+償却資産税+管理費+修繕費+電気代

=112万+40,000+20万+10万+10万

=156万円

■所得

=売上-経費

=700万円-156万円

=544万円

<所得税>=66万500円

所得×税率-所得控除

=544万×0.2-42万7,500

=66万500円

<所得税>で活用できる控除4つ

所得税は「課税対象額(収入-経費-各種控除)×税率」で算出しますが、以下4つの控除を活用できます。

(上述した計算例には、算入していません。)

- 基礎控除

⇒所得から38万円を差し引ける - 社会保険控除

⇒所得から1年間で支払った社会保険料全額を差し引ける - 配偶者控除

⇒所得から13万~48万円を差し引ける - 扶養控除

⇒所得から家族1人あたり最高68万円を差し引ける

控除の額が大きくなるほど課税対象額が圧縮され、税額を少なくできます。

確定申告するときは、控除額を忘れずに書類を作成するようにしましょう。

(参考:国税庁「所得金額から差し引かれる金額(所得控除)」)

①基礎控除=所得から「38万円」を差し引ける

所得税・個人事業税の納税者なら誰でも、所得から38万円を差し引くことができます(=基礎控除)。

②社会保険控除=所得から「1年間で支払った社会保険料全額」を差し引ける

1年間(1月~12月)で支払った社会保険料の全額を所得から差し引けるのが、社会保険控除です。

対象となるのは、次のようなもの。

- 国民年金、国民年金基金、厚生年金基金の掛金

- 健康保険、国民健康保険の保険料、国民健康保険税

- 労働保険料、厚生年金保険

- 後期高齢者医療保険、介護保険料

社会保険料を支払ったことを証明する書類(控除証明書 or 領収書)を確定申告書に添付すれば、控除を受けられます。

③配偶者控除=所得から「13万~48万円」を差し引ける

給与収入103万円以下(パートタイム・アルバイトなど)の配偶者がいる場合、所得から13万~48万円を差し引けるのが配偶者控除。

- 納税者(オーナー)の所得

=所得の合計(給与所得・不動産所得などを合算)-各種控除 - 配偶者の年齢

によって、以下のように控除額が変わってきます。

■配偶者控除の控除額

| 納税者(オーナー)の所得 | 控除額 | |

|---|---|---|

| 配偶者の年齢 =70歳未満 | 配偶者の年齢 =70歳以上 |

|

| 900万円以下 | 38万円 | 48万円 |

| 900万円超え~950万円以下 | 26万円 | 26万円 |

| 950万円超え~1,000万円以下 | 13万円 | 13万円 |

| 1,000万円超え | 控除なし | |

たとえば、以下の条件の場合、

- 納税者(オーナー)の所得:800万円

- 配偶者の年齢:30歳

38万円が控除されるので、所得額は762万(800万-38万)となります。

控除を受けるための条件は次のとおり。

- 配偶者の1年間(1/1〜12/31)の給与収入が103万円以下であること

- 民法で規定された配偶者であること(内縁関係の人はNG)

- 納税者・配偶者が生計を一にしていること

- 配偶者が青色事業専従者として給与の支払を受けていないこと

- 配偶者が白色事業事業専従者でないこと

なお、後述する扶養控除との併用はできません。

④扶養控除=所得から「家族1人あたり最高68万円」を差し引ける

扶養家族(給与収入が103万円以下の家族の者)がいる場合、所得から家族1人あたり最大68万円を差し引くことができます。

控除額は扶養家族の年齢によって変わります。

■扶養控除の控除額

| 年齢 | 控除額 |

|---|---|

| 16歳未満 | なし |

| 16歳以上19歳未満 | 38万円 |

| 19歳以上23歳未満 | 68万円 |

| 23歳以上70歳未満 | なし |

| 70歳以上(同居していない) | 48万円 |

| 70歳以上(同居している) | 58万円 |

たとえば、以下の家族を扶養している場合、

- 20歳の子供×2人

- 同居している75歳の親×1人

(68万×2人)+58万=194万円が控除される計算です。

なお、配偶者控除・配偶者特別控除との併用はできません。

<個人事業税の計算例>月極駐車場・50台・稼働率100%=27万2,000円

<前提条件>

■土地面積:1,000㎡

■駐車場の種類:月極駐車場

<所得>=834万円

■売上

=賃料×収容台数×稼働率×12か月

=16,400×50台×1.0×12か月

=990万円

■経費

=固定資産税+償却資産税+管理費+修繕費+電気代

=112万円+4万円+40万円

=156万円

■所得

売上-経費

990万-156万

=834万円

<個人事業税>=27万2,000円

(所得-事業主控除)×税率

=(834万-290万)×0.05

=27万2,000円

駐車場経営にかかる所得税・個人事業税を【節税】する方法

青色申告を活用すれば、駐車場経営の所得税・個人事業税を節税できます。

青色申告とは?確定申告の方法の1つ。所得税・個人事業税の優遇が受けられる。

青色申告をするためには、青色申告承認申請書を次の期限までに提出しなくてはいけない。

- 1/1~1/15に開業した人

⇒その年の3月15日 - 1/16以降に開業した人

⇒開業日から2か月以内

節税方法は次の2種類。

個人事業税には、「青色事業専従者給与」を適用できません。

| 節税方法 | 所得税 | 個人事業税 |

|---|---|---|

| ①青色申告特別控除 =所得から65万円 or 10万円を差し引ける | ○ | × |

| ②青色事業専従者給与 =駐車場経営を手伝う家族の給与を経費として計上できる | ○ | ○ |

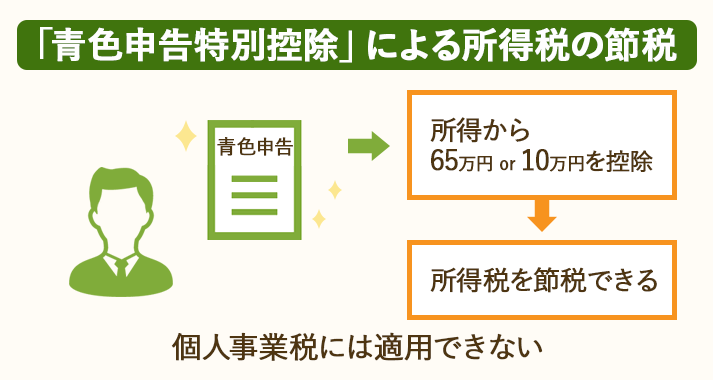

節税方法①:青色申告特別控除=65万円 or 10万円を所得から控除できる

青色申告によって確定申告をした場合、所得から65万円 or 10万円を差し引けるので(青色申告特別控除)、所得税を圧縮できます。(個人事業税には適用できません)

「所得税額=所得×税率」なので、所得を圧縮することで税額を減らせるというわけです。

収容台数によって、控除される額が違ってきます。

- 収容台数50台以下

⇒10万円が控除される - 収容台数50台以上=事業的規模

⇒65万円が控除される

<青色申告特別控除の計算例>所得734万円のときの節税効果=14万1,700円

<青色申告特別控除>を適用する=91万500円

所得税=(所得-青色申告特別控除額)×税率-所得控除

=(734万-65万)×0.2-42万7,500

=91万500円

<青色申告特別控除>を適用しない=105万2,200円

所得税=所得×税率-控除額

=734万×0.23-63万6,000

=105万2,200円

<節税効果>=14万1,700円

105万2,200円-91万500円

=14万1,700円

<前提条件>

■土地面積:1,000㎡

■駐車場の種類:月極駐車場

<所得>=734万円

■売上

=賃料×月数×収容台数

=16,400円×50台×12か月

=990万円

■経費

固定資産税+償却資産税+管理費+修繕費+電気代

112万円+4万円+140万円

=256万円

■所得

=売上-経費

=990万-256万

=734万円

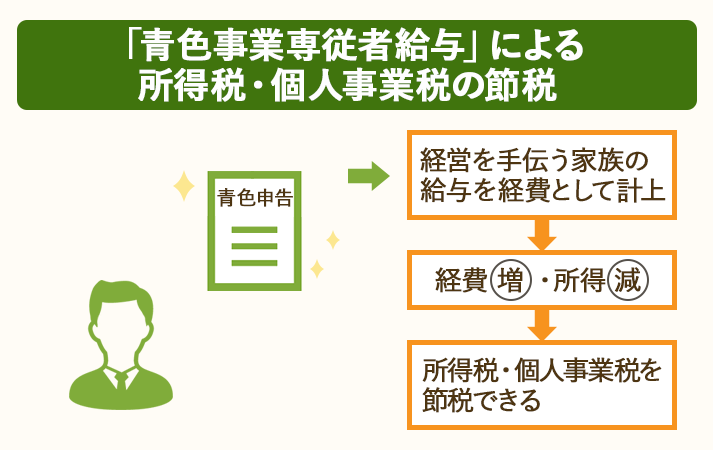

節税方法②:青色事業専従者給与=経営を手伝う家族の給与を経費として計上できる

青色申告をした場合、駐車場経営を手伝う家族(青色事業専業者)の給与を経費として計上できるので、所得税・個人事業税を圧縮できます。

「収入-経費=所得」なので、経費が増えることで所得が圧縮され税額が減少するわけです。

なお、駐車台数50台以下のコインパーキングは適用できません。

| 駐車台数50台以下 | 駐車台数50台以上 | |

|---|---|---|

| 月極駐車場 | ○ | ○ |

| コインパーキング | × | ○ |

<青色事業専従者給与の計算例>売上890万円のときの節税効果=29万6,000円

<前提条件>

■土地面積:1,000㎡

■駐車場の種類:月極駐車場

<青色事業専従者給与>を費用計上した場合=24万500円

■売上

賃料×収容台数×12か月

=14,800円×50台×12か月

=890万円

■経費

固定資産税+償却資産税+駐車機器費用+管理費+修繕費+電気代+青色事業専従者給与

=112万+40,000+100万+20万+10万+10万+320万

=556万円

■所得税

所得(売上-経費)×税率-控除額

=(890万-556万)×0.2-42万7,500

=24万500円

<青色事業専従者給与>を費用計上しない場合=53万6,500円

■売上

賃料×収容台数×12か月

=14,800円×50台×12か月

=890万円

■経費

固定資産税+償却資産税+駐車機器費用+管理費+修繕費+電気代

=112万+40,000+100万+20万+10万+10万

=256万円

■所得税

所得(売上-経費)×税率-控除額

=(890万-256万)×0.1-97,500

=53万6,500円

<節税効果>=29万6,000円

53万6,500-24万500

=29万6,000円

他の事業で赤字が出てしまった場合、その赤字分を駐車場経営で得た所得(給与所得など)から差し引くことができます(=損益通算)。

結果として、オーナーが支払う所得税額が全体として少なくなります。

たとえば次の2つの所得を損益通算した場合、

- 駐車場経営の所得:-200万円

- 給与所得:+500万円

その年の所得は300万円(500万-200万)となります。

結果として税額は、

- 損益通算したとき

⇒300万×0.1-97,500=20万2,500円 - 損益通算しないとき(赤字の駐車場経営は非課税)

⇒500万×0.2-42万7,500=57万2,500円

となり37万円の節税効果が生まれます。

駐車場経営における節税のポイント=「自分の駐車場」「税制」を正確に把握すること

このページでは駐車場経営にかかる税金について、概要・計算方法・節税方法を解説しました。

大きな節税効果が見込めない駐車場経営ですが、所得税・個人事業税については確実に税額を抑えるべきです。

- 自分の駐車場は、どういった控除を受けられるのか?

- 青色申告の事業的規模に該当するのか?

といった点を正確に理解しましょう。

そのためには、次の2点を正確に把握する必要があります。

- 自分の駐車場

- 税制

特に所得税の仕組みは複雑なので、初心者オーナーさんは土地活用のプロ(土地活用プランナー・コンサルタント)に相談することをオススメします。

~「スマイスター土地活用」で、あなたの駐車場経営の右腕を探そう~

駐車場経営に限りませんが、土地活用ではさまざまな税金がかかってきます。

しかも税金の仕組みは複雑。初心者オーナーさんが全てを把握するのは困難です。

そこで必要になってくるのが、あなたの右腕となって事業に協力してくれるパートナー。

- 駐車場経営でかかる税金の種類・実際の税額

- 効果的な節税方法

などについて、あなたの駐車場独自の答えを出すために、プロ助けを借りましょう。

全国100社以上の業者と提携しているスマイスターなら、あなたにぴったりの相談相手を紹介してくれます。

「スマイスターって本当に信頼できるの?」という方は、以下のページをチェックしてみてください。

(参考:【スマイスター(土地活用)の評判まとめ】土地活用のプロが8つの特徴から紐解く)

スマイスターで土地活用一括資料請求する

自分の駐車場の正確かつ具体的な税額を知りたい!

このような疑問をお持ちの方は税理士さんに相談してみましょう。

相談相手の税理士を探すなら、税理士ドットコムが便利です。

メールでカンタンな問い合わせをするだけで、

- お住まいの近くに事務所を構える税理士

- 駐車場経営の税金の知識に長けた税理士

を無料で紹介してもらえます。

\駐車場経営の税金に強い税理士を探すなら/

※お問い合わせは1分程度でカンタンにできます。

スポンサーリンク